Július közepén újabb történelmi csúcsot ért el az S&P500, majd kevesebb mint 3 hét leforgása alatt 10 százalékot esett az index. Lentebb kifejtük, hogy mi okozta az esést, mi várható az amerikai gazdaságot és jegybankot illetően, és ezek alapján milyen tőzsdei hozamokat várunk a jövőben.

Esés a gyenge makrógazdasági adatok hatására

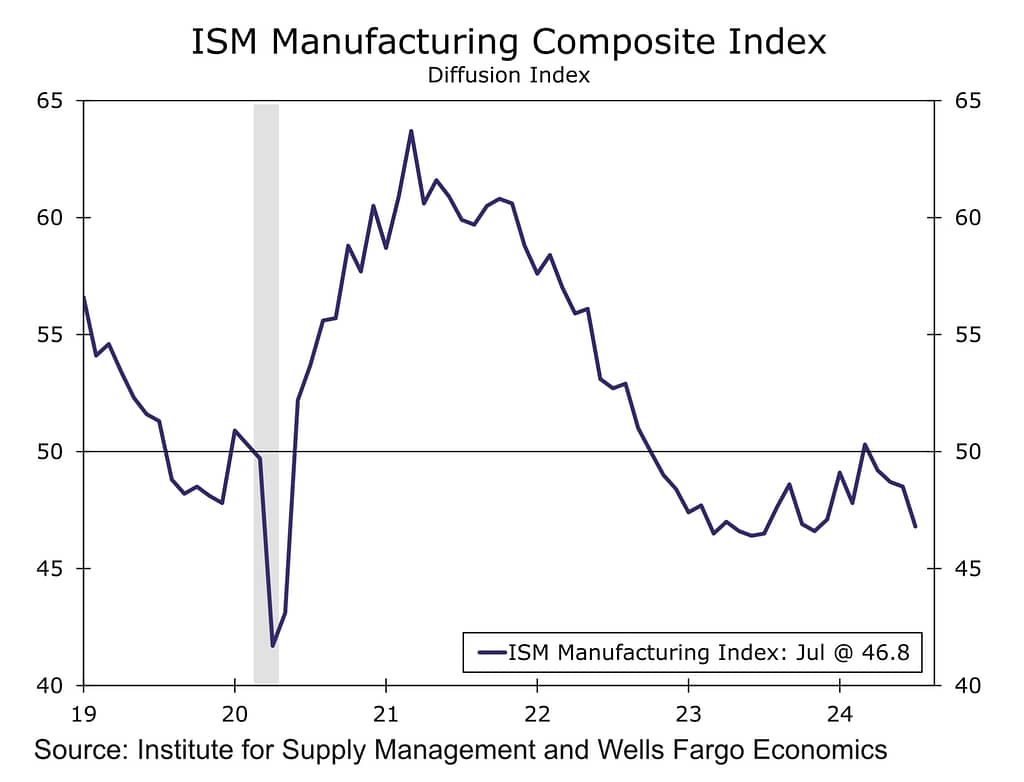

Az első aggasztó adat az ipari beszerzési menedzseri index formájában érkezett, ami váratlanul 1,7 pontot zuhant 46,8-ra, ami a szektor szűkülését jelzi előre:

Tekintve, hogy az amerikai gazdaság kétharmad részét a szolgáltató szektor adja, a piacok kisebb eséssel megúszták ennek az adatnak hírét. Ezt követően viszont megérkezett a munkaerő adat: júliusban csupán 114 ezer új munkahely jött létre szemben a 2023-as év ~250 ezres átlagával, és a 179 ezres várakozással:

Ennek hatására pedig a munkanélküliségi ráta felkúszott 4,3 százalékra, tehát lassan másfél éve folyamatosan emelkedik a mutató a 2023-as rekord alacsony érték óta:

Jelzett a tökéletes recesszió indikátor

Egy Claudia Sahm nevű közgazdász észrevette, hogy azon periódusok után, amikor a munkanélküliségi ráta az elmúlt 12 hónapos mélypontjához képest több, mint fél százalékkal emelkedett, az amerikai gazdaság minden esetben recesszióba süllyedt. (Lásd kék vonal, ami a 12 hónapos mélyponthoz képest méri a változást, míg a szürkével satírozott területek jelzik a recessziónak nyilvánított periódusokat.)

A júliusi munkanélküliségi rátával pedig ismét jelzett a „Sahm szabály”, vagyis elméletben jönnie kell egy recessziónak. Így a befektetők megijedtek, és augusztus elejére már egy 10 százalékos korrekció következett be az S&P500-ban.

A jelenlegi gazdasági helyzet azonban lényegesen különbözik a múltbeli „Sahm helyzetekhez” képest

Fontos megjegyezni, hogy a mostani helyzet rendkívül más, mint a fentebb megjelölt recessziós periódusok. Amit laikusként is könnyű észrevenni, hogy a múltban jellemzően a Sahm szabály csak akkor teljesült, amikor a gazdaság valóban a recesszió szélén volt, tehát például már egy negyedévben csökkent a GDP. (Emlékeztetőként, a közgazdászok azokat a periódusokat hívják recessziónak, amikor két egymást követő negyedévben csökken a GDP.).

Ezzel szemben,a legutolsó GDP adat szerint – amit pont júliusban publikáltak – az amerikai gazdaság 2,8 százalékkal bővült, és a következő negyedévekre is 1-2 százalékos bővülést várnak a közgazdászok:

Eggyel mélyebbre ásva pedig észrevehetjük, hogy a munkanélküliségi ráta növekedése részben kedvező a gazdaságra nézve. Nevezetesen, a mutató fél százalékos emelkedésének majdnem a fele (egész pontosan 23 bázispont) a munkaerőpiacra visszatérők miatt emelkedett (lásd lejjebb a lila és rózsaszín oszlopokat: re-entrants és new entrants). Más szóval nem amiatt nőtt a munkanélküliségi ráta, mert annyi embert elbocsátottak volna a cégek (sötét kék oszlop, job losers), hanem mert azok az emberek, akik a COVID után inkább otthon maradtak és nem akartak dolgozni, most újra beálltak a munkakeresők közé, és így a munkanélküliségi ráta is növekedett:

Ez viszont azt jelenti, hogy ha idővel ezek a visszalépők újra el tudnak helyezkedni, akkor a gazdaság szintjén nagyobb lesz a bérjövedelem, és így a költekezés, vagyis a gazdaság is tovább bővülhet. Ez viszont éles ellentéteben van az előző recessziós periódusokkal, ahol a Sahm szabály szerinti fél százalékos emelkedés túlnyomó többségét a munkahely vesztés okozta (lásd sötét kék oszlopok), ami viszont csökkentette az elkölthető jövedelmet, és így a gazdasági növekedést is.

A munkanélküliségi ráta begyorsulása miatt viszont valóban aggódni kell

Rossz hír azonban, hogy az úgynevezett Beveridge Görbe azt jelzi, hogy innentől kezdve a munkanélküliségi ráta egyre gyorsabb ütemben növekedhet majd. Nevezetesen, az említett görbe a meghirdetett állások és a munkanélküliségi ráta kapcsolatát vizsgálja. Hagyományosan az volt megfigyelhető, hogy minél több a meghirdetett állás a gazdaságban, annál kisebb a munkanélküliségi ráta (lásd a világos kék pontokat és a világos kék vonalat):

Ez a kapcsolat 2020 és 2022 márciusa között is fennállt (lásd szürke pontok), amikor a COVID hatására a munkanélküliségi ráta kilőtt 15 százalékig (lásd a grafikon jobb odalán lévő szélső pontot), és utána ahogy a gazdaság elkezdett kinyitni, és emiatt nőtt a munkaerő kereslet, elkezdett növekedni a meghirdetett állások száma, és ezzel együtt a munkanélküliségi ráta is folyamatosan csökkent. Vagyis a fentebbi grafikonon folyamatosan haladtunk a jobb alsó sarokból a bal felső sarok felé, amíg el nem értük 2022 márciusát (lásd legfelső piros pont), amikor is csúcsosodott a meghirdetett állások száma.

Az érdekesség viszont ez után következett: 2022. márciusa óta a kapcsolat fordítottan nem igazán állt fenn. Vagyis a meghirdetett állások számának csökkenésével a munkanélküliségi ráta nem igazán növekedett (lásd sötét kék pontokat és a piros vonalat, ami nagyjából függőleges.) Ez azzal magyarázható, hogy a gazdaság egy túlhevített állapotban volt, amiben rengeteg nem fenntartható munkaerő kereslet volt jelen. Tehát a munkaerő piacnak előbb vissza kellett kerülnie egy egyensúlyi állapotba, ahol ez a túlzott munkaerő eltűnt oly módon, hogy közben még mindig jutott szinte minden munkakeresőnek állás.

A rossz hír tehát az, hogy mivel a meghirdetett állások száma már lecsökkent egy olyan szintre, ami nagyjából egybe esik a COVID előtti szintekkel (lásd alsó piros pont, a 2024-es júliusi érték, a többi világos kék pont között), innentől kezdve elképzelhető, hogyha a meghirdetett állások száma tovább esik, akkor már a munkanélküliségi ráta is gyorsabban fog növekedni.

Szeptemberben megkezdődnek majd a kamatvágások

Mindez viszont azt jelenti az amerikai jegybankra nézve, hogy mostanra a kettős céljuk közül (vagyis az árstabilitás és a teljes foglalkoztatottság közül) már félniük kell, hogy a munkaerő piac ne forduljon kedvezőtlen irányba. Emiatt el kell kezdeniük kamatokat vágni.

Ezt alátámasztja Jerome Powell – az amerikai jegybank elnök – legutolsó sajtótájékoztatóján adott beszéde (forrás: YouTube). Habár ekkor a legfrissebb munkaerőpiaci adat (a csupán 114 ezres negatív meglepetés) még nem lett publikálva, már akkor úgy fogalmazott, hogy a munkaerőpiac normalizálódott, és az nem gerjeszt inflációt a továbbiakban. Mindemellett a kettős céljukat érintő kockázatokat már akkor kiegyensúlyozottnak látta, és megfogalmazta, hogyha a munkaerőpiac tovább gyengülne, akkor az alapján érdemesebb lenne majd többet vágniuk.

A 114 ezres adattal ezeket a vágásokat a piac mostanra be is árazta: tavasz óta a piac többnyire 25-50 bázispontnyi kamatvágást jósolt az idei évre, ami a júliusi gyengébb adatok hatására (pl. beszerzési menedzseri index) felment körülbelül 70 bázispontra, majd a gyenge munkaerő adat hatására hirtelen felugrott majdnem 125 bázispontra.

Az infláció már nem jelent gondot

Mielőtt kifejtenénk, hogy a kamatvágások milyen hatást gyakorolnak majd a makrógazdaságra és a piacokra, még röviden alátámasztanánk, hogy az inflációt miért tekinthetjük megoldottnak. Ha szimplán az inflációs mutatót nézzük, akkor azt láthatjuk, hogy év/év alapon ugyan még 3,3 százaléknál járunk (lásd kék vonal), a 3 hónapos annualizált mutató már csupán 2,1 százalékon áll (lásd piros vonal), épp a 2 százalékos inflációs cél felett:

Ha eggyel mélyebbre ásunk, akkor pedig azt láthatjuk, hogy a javak árai már egyenesen deflációban vannak (lásd kék vonal), ami a gyenge ipari aktivitás (lásd feljebb a beszerzési menedzseri indexet) miatt nem is várható, hogy egyhamar újra inflációs hatású legyen. Mindeközben a szolgáltatói szektorban az árak még mindig erőteljesen növekednek (lásd piros vonal, év/év alapon jelenleg 5 százalékon), de ennek az üteme is csökken:

A szolgáltató szektor inflációjának nagyjából 60 százalékát a lakhatással kapcsolatos költségek adják, ami jellemzően csak lassan változik. Ennek oka, hogy ezek a költségek késleltetve követik le a lakásárak változását. (Például a bérleti szerződéseket jellemzően 12 hónapra kötik, így ha azalatt az idő alatt nagyon nőnek vagy csökkennek az ingatlanárak, akkor az csak a 12 hónap után tükröződik.) A lentebbi grafikonon az oszlopok a lakhatási költségek két komponensének a hónap/hónap alapú változását mutatja. Az előbb leírt sajátosság miatt ezek az értékek jellemzően trendszerűen és csak kicsit változnak egyik hónapról a másikra. Tehát várhatólag a következő hónapokban is hasonlóan alacsony értéket kapunk, mint az utolsó pár hónapban, és így a lakhatási költségek inflációja jelentősen fogja lassítani a szolgáltató szektor inflációját is.

A jelenlegi szintek nagyon vissza fogják a gazdaságot, így szükségesek a kamatvágások

Az alapkamatokat az inflációhoz viszonyítva érdemes nézni, tehát reál alapon. Mivel az infláció már ~3 százalékra csökkent, a Fed alapkamat pedig még mindig 5,5 százalékon csücsül, így a reál kamat már 2,5 százalékon áll, ami 15 éves csúcsnak felel meg:

Ha a Fed nem vág, akkor reál alapon a kamatok még tovább fognak növekedni, ahogy az infláció folyamatosan csökken. Ezzel azt szerettük volna érzékeltetni, hogy a Fed mostanra könnyen tud úgy kamatokat vágni, hogy azzal ne kockáztassa az infláció visszatérését, hiszen a jelenlegi kamatvágás egyelőre csak kevésbé fogja visszafogni a gazdaságot – egyelőre messze vagyunk attól, hogy stimulálja.

Továbbra is stabil gazdasági növekedést várunk

Ahogy fentebb írtuk a Sahm szabály kapcsán, augusztus elején újra előtérbe kerültek a recessziós félelmek, és a kemény landolás szcenáriója. Valóban, a gazdaság lassul, és például a Goldman Sachs augusztusban megemelte a recesszió kockázatát 15 százalékról 25-re (forrás: Fox Business). Ez azonban csak egy „rossz forgatókönyvet” testesít meg, mintsem az alap várakozást. Ha megnézzük a GDP fő mozgatórugóit, akkor továbbra is sok optimizmusra van okunk.

Ezek közül a legfontosabb, a vásárlói fogyasztás, illetve annak a mozgatórugója, a háztartások jövedelme. Ahogy a lentebbi grafikonon látszik, ez várhatólag 2,5 százalékkal növekszik majd 2024 végére, ahogy a bérek növekedése és az új munkahelyek jönnek létre a gazdaságban:

Ezen felül a cégek várhatóan 2-5 százalékkal növelik majd folyamatosan a beruházásaikat, ami szintén keresletet és aktivitást generál a gazdaságban:

Ennek eredményeképpen pedig a következő két negyedévben is 2 százalék feletti GDP növekedést vár a Goldman Sachs. A sötétkék oszlopok jelölik a vásárlói fogyasztást, ami önmagában 1,5 százalékos GDP növekedést produkál majd, míg a vállalati beruházások (világoskék részek) további 0,3-0,5 százalékot lendít majd a GDP-n:

(Fontos megjegyezni, hogy a fentebbi elemzés július 21-én került publikálásra, a második negyedéves GDP adat és a gyenge munkaerőpiaci adat előtt. Azóta a becsléseiket marginálisan lejjebb igazíthatták, de továbbra is elrugaszkodott lenne egy recessziót elképzelni ezek fényében.)

Az erős gazdaság erős profit növekedést fog eredményezni

A lentebbi grafikonon mindegyik kék vonal az elemzők S&P500 profit várakozásainak alakulását mutatja minden naptári évre. Tehát 2022 elején még nagyjából 275 dollárt vártak 2024-re, ami mostanra lecsökkent 243 dollárra, ahogy az infláció tartósabbnak bizonyult, mint ahogy 2022-ben eredetileg várták azt. (Lásd második kék vonal alulról.) Ezzel szemben a 2025-ös és 2026-os profitvárakozások (felső két kék vonal) relatív folyamatosan emelkednek, és sorra 280 és 315 dolláros értéken állnak jelenleg:

Az értékeltségek magasnak mondhatóak, de leginkább csak az úgynevezett Magnificent 7 miatt

Az S&P500 előre tekintő PE rátája jelenleg 20 körül forog (lásd piros vonal), ami jelentősen magasabb, mint az elmúlt 25 éves átlag. Mindez azt jelenti, hogy a fentebb említett 15 százalékos hozam valamennyivel kisebb lehet, hogyha az értékeltségek kicsit visszább esnek.

Fontos megjegyezni, hogy a teljes index értékeltségét jelentősen torzítja a 7 legnagyobb cég (lásd rózsaszín vonal, amit 8 részvénynek titulál a jelmagyarázat, mivel az Alphabet/Google két részvényosztályát külön veszi), ami viszont extrém módon kilőtt. A közepes és a kis kapitalizációjú részvények (kék és zöld vonalak) vagy az S&P500 a top 7 cégtől megtisztítva viszont a 25 éves átlaguk alatt vagy akörül kereskednek. Így egyedi részvények szintjén akár jobb hozamokra is számíthatnak a befektetők.

Konklúzió

Az előző bejegyzésünkben amellett érveltünk, hogy az értékeltségek egy kicsit feszítetté váltak, és emiatt nem várunk sokat a közeljövőtől. Azt gondoljuk, hogy az elmúlt egy hónapban lezajlott korrekció egészséges volt, és az előbb említett feszítettséget kiengedte a piac. Tekintve, hogy a gazdasági kilátások a véleményünk szerint továbbra is rendkívül pozitívak – a piac félelme a gazdasági lassulást illetően túl van reagálva – a jelenlegi szinteket egy jó belépési pontnak tartjuk a hosszú távú befektetőknek.

Rövid távon viszont továbbra sem várunk óriási emelkedést – különben ugyan úgy a feszített értékeltségekhez érkeznénk – azonban 1-2 éves távon, ahogy a gazdaság és a profitok nőnek, a részvény piac is szépen tud majd emelkedni