A legfőbb kérdés, melyre folyamatosan minden pénz- és tőkepiacokról érdeklődő keresi a választ, hogy merre mehetnek tovább a főbb piacok. Varázsgömböm nekem sincs, azonban érdemes áttekinteni a tényeket, melyből jó esetben juthatunk bizonyos konfidenciaszintű következtetésekre.

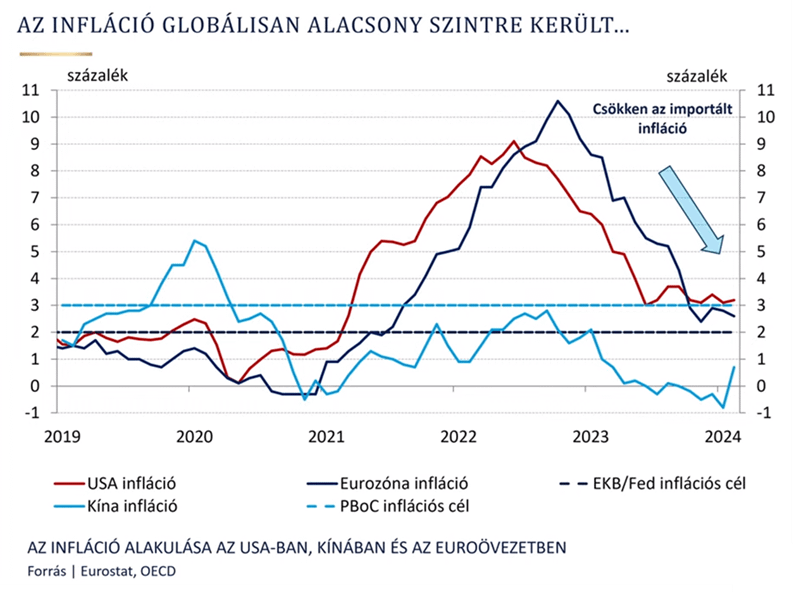

Amennyiben a globális inflációs tendenciákat szemléljük, az alábbi ábra jól mutatja, hogy az elmúlt hónapokban az USA és az Eurozóna inflációja szépen konvergált vissza az inflációs célsávhoz, bár hozzátenném, hogy egyelőre még további javulásra lenne szükség a 2% alatti érték eléréséhez, és az utolsó lépések szoktak jellemzően a legnehezebben menni. Mindeközben Kínában defláció alakult ki, mely a szenvedő ingatlanpiacnak, a lassuló gazdaságnak, és az USA-val szembeni konfliktusnak tudható be elsősorban.

Amennyiben viszont egy kicsit a legfrissebb amerikai inflációs tendenciák mögé szeretnénk nézni, akkor érdemes a rövid bázisú évesített értékeket áttekinteni. Azért az 5 hónapos inflációt választottam, mert az ennél rövidebb túl zajos, volatilis képet festene az áremelkedés üteméről, a hosszabb pedig már túlságosan kisimítaná a rövidebb távú tendenciákat. Alapvetően hasonló trendek mutatkoznak ezzel a megközelítéssel is, azonban az elmúlt hónapokban a maginflációs mutatók már kissé felfele kunkorodtak, mely egyelőre nem zavarja az amerikai jegybankot, de óvatosságra intő jel mindenesetre, főleg, ha a rendkívül feszes amerikai munkaerőpiacot is figyelembe vesszük.

A következő fontos kérdés, mely a befektetőket foglalkoztatja, hogy mikor kezdhet kamatcsökkentésbe a Fed, amelyet majd az Európai Központi Bank is követhet, majd a fejlődő piacok jegybankjai is, sőt még az MNB is. Év elején a 2024 végére vonatkozó amerikai kamatcsökkentési várakozások még 1,4%-os szinten álltak, majd ez 70 bázispontra mérséklődött napjainkig, mely kicsit már pesszimistább is a Fed által várt 75 bázispontos projekcióhoz képest. Ami viszont nagyon érdekes, hogy mindennek ellenére kifejezetten jó első negyedévet tudhattak maguk mögött a részvénypiacok, főleg az Egyesült államok főbb részvény indexei.

Amennyiben a hazai makrokörnyezetet szemléljük, az infláció szépen csökken vissza a jegybanki cél közelébe, februárban már csupán 3,7%-os volt az éves pénzromlás üteme. A magyar folyó fizetési mérleg is kedvező képest fest, így a jegybank viszonylag agresszíven csökkenthette az alapkamatát az elmúlt hónapokban. Véleményünk szerint a februári 100 bázispontos lépés túlságosan merész volt, és a márciusi ülésen már csupán 75 bázispontot vágott a jegybank és emellett kijelentette, hogy a második negyedévben a kamatcsökkentés üteme lassulni fog, tehát a következő üléseken 25-50 bázispontos kamatvágások jöhetnek, így a korábbi 6-7 százalékos, év közepére várható kamatszintet 6,5-7 százalékra módosította az MNB. Magyarországon is az év elejéhez képest jelentős mértékben árazódtak ki a kamatcsökkentési várakozások, mivel február végén még 5% alatti alapkamatot árazott a piac egy éves időtávon, ezzel szemben jelenleg már 6% feletti értéket várnak ugyanerre az instrumentumra.

Ami viszont érdekesebb, hogy az utóbbi másfél hónapban relatív gyengeség figyelhető meg a 10 éves magyar hozamokban (az alábbi ábrán felülről lefele lévő sorrendben látható a magyar, lengyel, amerikai és német 10 éves hozam). Amíg március elején a fejlett piaci és lengyel hozamok mérséklődni tudtak, addig a magyar csupán oldalazásra volt képes, azonban a hozamemelkedési tendenciákban már csatlakozott társaihoz a hazai 10 éves hozam. Véleményem szerint érdemes picit óvatosnak lenni a hosszú magyar kötvényekkel szemben a következő tényezők miatt:

- az év második felében akár újra emelkedő inflációs pálya alakulhat ki Magyarországon,

- a „magas nyomású”, gazdasági növekedést előtérbe helyező gazdaságpolitika és a jelentős költségvetési hiány (2023: 6,5%, 2024E: 4,5%, 2025E: 3,7%) hosszútávon inflatórikus hatású lehet,

- a gyengülő forint árfolyam is óvatosságra intheti a jegybankot,

- a vártnál szigorúbbak lehetnek a nemzetközi jegybankok,

- hosszabb távú hatásként a globalizáció lassulása, vagy a deglobalizáció elindulása szintén infláció serkentő hatású.

Amennyiben csupán néhány egyszerű mutatót nézünk a részvénypiacok értékeltsége kapcsán, akkor továbbra is azt láthatjuk, hogy a magyar és közép-európai piac historikusan magához képest és abszolút értelemben sem mondható drágának, míg az európai részvények értékeltsége átlagosnak tűnik, ezzel szemben az USA részvénypiacai már semmiképp nem nevezhetők olcsónak.

Amennyiben a piaci kockázati prémiumot (Equity Risk Premium) vizsgáljuk, hasonló következtetéseket vonhatunk le, de igen elgondolkodtató, hogy az amerikai piac idei várható eredményhozama már alig haladja meg az amerikai 10 éves államkötvény hozamát.

És hogy mely eszközosztályok lehetnek az idei év nyertesei? Amennyiben a puha landolás (soft landing) koncepciója sikeresen megvalósul, akkor kiszélesedhet az amerikai piaci rali, mely a hatalmas bázist építő és kitöréssel próbálkozó Russell 2000 indexnek kedvezhet. Az USA-ban elinduló kamatcsökkentések segíthetik elsősorban a rotációt a kis kapitalizációjú cégekbe, mely az elmúlt évek alulteljesítése után akár momentumba kerülhet idén.

A másik érdekes eszközosztály a feltörekvő piacok lehetnek, mely szintén több mint egy éves bázisépítésből és alulteljesítésből próbálhat kitörni. Persze óvatosság ajánlott a fenti két pozíció tekintetében, ugyanis egy „no landing” vagy egy recessziós forgatókönyv sem feltétlenül zárható ki, melyek keresztül húzhatják ezen indexek felülteljesítését. Ezért szigorú kockázatkezelés mellett megfelelő időzítéssel lehet érdemes piacra lépni ezen eszközökben, melynek számomra a leghatékonyabb módja a stop-loss megbízások alkalmazása.