A napokban új történelmi csúcsot írt az amerikai tőzsde. Ahogy ilyenkor az szokás szokott lenni, most is sokan hangot adtak félelmeiknek, hogy nemsokára jön majd egy korrekció. Azonban tényleg muszáj, hogy jöjjön egy? Lentebb sorra vesszük a makrógazdasági és technikai képet is, hogy kicsit mélyebbre ássunk a kérdés kapcsán.

Javul az amerikai gazdaság momentuma

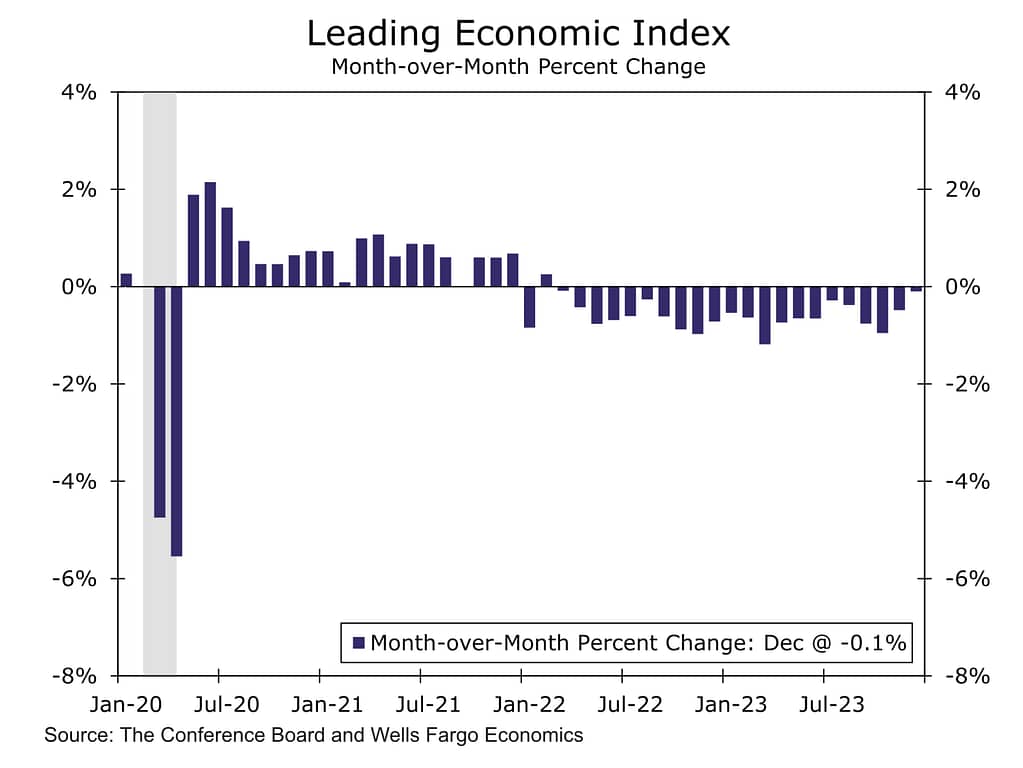

Januárban ismét erősebbnek mutatkozott a gazdaság, mint azt az elemzők várták volna, folytatva az elmúlt bő másfél év trendjét. Ennek fényében úgy tűnik, hogy az amerikai gazdaság, akár teljesen el is kerülheti a recessziót, és nem csak folyamatosan kitolódik az. Ezt jól mutatja, hogy az úgynevezett Leading Economic Index (LEI), ami több mutató alapján próbálja a gazdaság momentumát mérni, januárban már épphogy csak negatív lett:

Hogy perspektívába tegyük a változást és annak jelentőségét, majdnem két éve folyamatosan mínusz egy százalék körüli értékeket mutatott az index. A múltban pedig, ha már pár hónapon vagy negyedéven keresztül negatív volt az index, akkor azt jellemzően mindig egy recesszió követett. Ehhez képest az elemzők már lassan két éve tolják ki a recesszió várható kezdetét. Az elmúlt időszakban azonban egyre több elemző van azon a véleményen, hogy a recesszió teljesen elkerülhető lesz, amit a LEI mostani -0,1 százalékos változása is alátámasztja. Nevezetesen, hogyha a gazdasági növekedést legjobban meghatározó mutatók újra elkezdtek növekedni, vagyis a gazdaság momentuma gyorsul, akkor egyre kisebb az esély a recesszióra.

De mik a LEI összetevői? Ahogy lentebb a piros oszlop alatti felsorolásban látszik, ezek főként munkaerő piaci, gazdasági aktivitást (mint pl. a beszerzési menedzseri index komponensei), a lakáspiacot mérő mutatók, és tőkei piaci indikátorokból áll:

Most januárban a következő két komponens volt a legfontosabb: (1) az új megrendelések csökkenése húzta le legjobban az indexet, (2) míg a részvényárak emelkedése növelte azt leginkább. Lentebb a teljesség igénye nélkül elemezzük ezeket a mutatókat.

A munkaerő piac ismét rendkívül pozitív meglepetést okozott

A gazdaság erősségét legjobban a munkaerő piac jelzi: míg az elemzők csupán ~180 ezer új munkahelyet vártak januárra, a valóságban 353 ezer új munkahely jött létre (illetve a decemberi adatokat is felfelé módosították utólagosan 116 ezer munkahellyel), ezzel megfordítva az előző hónapok csökkenő trendjét (lásd a három hónapos mozgóátlagot, a piros vonalat):

Továbbá januárban a bérek is vártnál jobban nőttek: 0,3 százalékos emelkedés helyett hónap / hónap alapon 0,6 százalékkal emelkedtek, vagy év/év alapon 4,5 százalékot.

Tehát egy gazdaságban, ahol egyre több új munkahely jön létre, a bérek növekednek, és emiatt nő a lakosság elkölthető jövedelme, valószínűtlen egy recesszió.

A produktivitás növekedése miatt nem várható infláció

A hátulütője ennek a gyors növekedésnek, hogy emiatt inflációs nyomás jelentkezhet. Szerencsére viszont a produktivitás növekedése ellensúlyozza ezt. Nevezetesen, 2023 utolsó negyedévében 3,2 százalékkal nőtt az annualizált produktivitás, amivel év/év alapon 2,7 százalékra emelkedett a mutató (lásd baloldalt):

Tehát a cégek ugyan magasabb bért fizetnek a dolgozóknak, azonban azok nagyobb hatékonysággal dolgoznak és több végterméket állítanak elő. Tehát ha azt nézzük, hogy a cégek mennyi bért fizetnek egy egységnyi végtermék előállításáért, akkor év/év alapon csak 2,3 százalékkal nőttek a bérköltségek. (Lásd fentebb a jobb oldali ábrát, és szemben a korábban említett 4,5 bérnövekedéssel.) Ez viszont összhangban van a Federal Reserve 2 százalékos inflációs céljával, így véleményünk szerint nem kell félni az inflációs nyomástól.

Az ipari aktivitás és a vásárlói hangulat is javul

Visszatérve a legelső grafikonunkhoz, egylőre úgy tűnik, hogy a gazdaság leggyengébb pontja az ipar, tekintve, hogy az húzta le legjobban a Leading Economic Indexet. Szerencsére azonban itt is van okunk az optimizmusra: másfél éves csúcspontjára, 49,1-re ugrott az ipari beszerzési menedzseri index, ami már csak egy hajszálnyira van az 50-es értéktől, ami már újra ipari bővülést jelentene:

Mindemellett, a vásárlói hangulat is 2,5 éves csúcsra ugrott:

Ezt a javulást pedig az katalizálta, hogy a vásárlók magasabb jövedelmet és csökkenő inflációt várnak: (Előbbi lent az első, utóbbi a második ábrán)

A kérdés: a vásárlók fenn tudják-e tartani a költekezéseiket?

Hogy ne csak csupa pozitívumot írjunk, megemlítenénk a további növekedés legnagyobb kockázatát is. Nevezetesen, a vásárlók még a pandémia során kiosztogatott csekkek miatt jelentős megtakarításokat halmoztak fel, amivel fenn tudták tartani a költekezéseiket. Azonban a San Franciscoi Fed becslése szerint ez már 2023 vége felé is jó formán teljesen leapadt:

Ez azt jelenti, hogy mostanra jóval gyengébb pénzügyi helyzetben vannak a vásárlók, és az elmúlt időszakban, és például egyre többen fedezik a kiadásaikat hitelkártyáikkal:

A probléma, hogy a szigorú monetáris politika miatt 15 éve nem volt ennyire magas a háztartások kamatkiadásai a bevételeikhez képest:

Egyelőre ez nem tűnik problémásnak, illetve a lakosság reál jövedelme is újra elkezdett növekedni a csökkenő infláció miatt, azonban erre érdemes lesz majd figyelni.

Az új történelmi csúcs ellenére további emelkedés várható

A makrógazdasági mutatókról áttérve a tőkepiacokra, a hónap további jelentős híre volt, hogy az amerikai tőzsde új történelmi csúcsra emelkedett. Ahogy ilyenkor szokás, sokakban felmerülhet a kérdés, hogy vajon jön-e majd korrekció? Tekintve, hogy eddig az erős gazdaság mellett érveltünk, szerintünk van alapja az új csúcsnak, de a kérdést kevésbé fundamentális oldalról megközelítve is optimisták lehetünk. Nevezetesen a tőzsdei összeomlásokat leszámítva (mint pl. 2000-es évek tech lufija, 2008-as válság, COVID, stb.) általában 30-50 naponta mindig következett egy újabb történelmi csúcs, tehát egy új történelmi csúcs önmagában nem jelenti, hogy jönne egy korrekció. A grafikon két történelmi csúcs között eltelt időt mutatja napokban mérve:

Sőt, ha 1998 óta mindig csak a történelmi csúcsokon fektettünk volna be – szemben egy véletlenszerűen kiválasztott nappal – akkor következetesen 1, 3 és 5 éves távon is mindig túlteljesített volna a befektetésünk:

A tőkeáramlás tovább fogja segíteni a részvények emelkedését

További optimizmusra ad okot, hogy a pénz elkezdett a részvények irányába áramlani, és az elmúlt 3 hónapban már kb. havi átlag 15-20 milliárd dollár érkezett az eszközosztályba, szemben a 2023-as 50-100 milliárdos kiáramlásával:

A múltban pedig a bikapiacok mindig csak akkor kezdődtek, amikor a tőke beáramlás is átfordult pozitívba, és ezt követően jellemzően még hónapokig vagy még inkább évekig folytatódott a pozitív beáramlás, és így a tőzsde emelkedése is.

Ahogy az előző cikkünkben pedig már használtuk a lentebbi grafikon, itt újra bemutatnánk, hogy jelenleg rekord mennyiségű pénz „pihen” pénzpiaci alapokban. Tehát ahogy majd megkezdődnek a kamatvágások, és így a pénzpiaci alapok már nem fognak annyira vonzó hozamot nyújtani, úgy az ott pihenő összeg jelentős része is majd valószínűleg a részvényekbe áramlik, ezzel stabil támaszt nyújtva a részvényeknek:

A kamatvágások és a tőzsde közötti összefüggés pedig jól megfigyelhető a múltban: az első kamatvágást követő 12 hónapban a részvények átlagosan 15 százalékot emelkedtek:

(A grafikon a részvények átlagolt mozgását mutatja az 1921 óta összes megkezdett kamatvágási ciklus megkezdődését megelőző és követő 12 hónapos periódusban.)

Összefoglaló:

A gazdaság nem csak erős maradt az elmúlt időszakban, de ráadásul még javulnak is a gazdasági mutatók. Sőt, egy új történelmi csúcs a múltban inkább pozitív hozamokat hozott, mintsem negatívakat. Természetesen kockázatok továbbra is vannak (például magas kamatköltségek, geopolitikai kockázatok, változékony Fed kommunikácó, stb.), de a hosszú távra nézve jóval több részvényt támogató tényezőt látunk, mint amennyi kockázatot. A közel jövő természetesen ennél jóval kétesebb, és a mostani emelkedés fényében a következő hetekben, esetleg hónapokban már mi sem látunk jelentős emelkedésre esélyt. Azonban szerintünk hamarosan jön majd az első kamatvágás, és onnan egy újabb löketet kaphat majd a tőzsde.