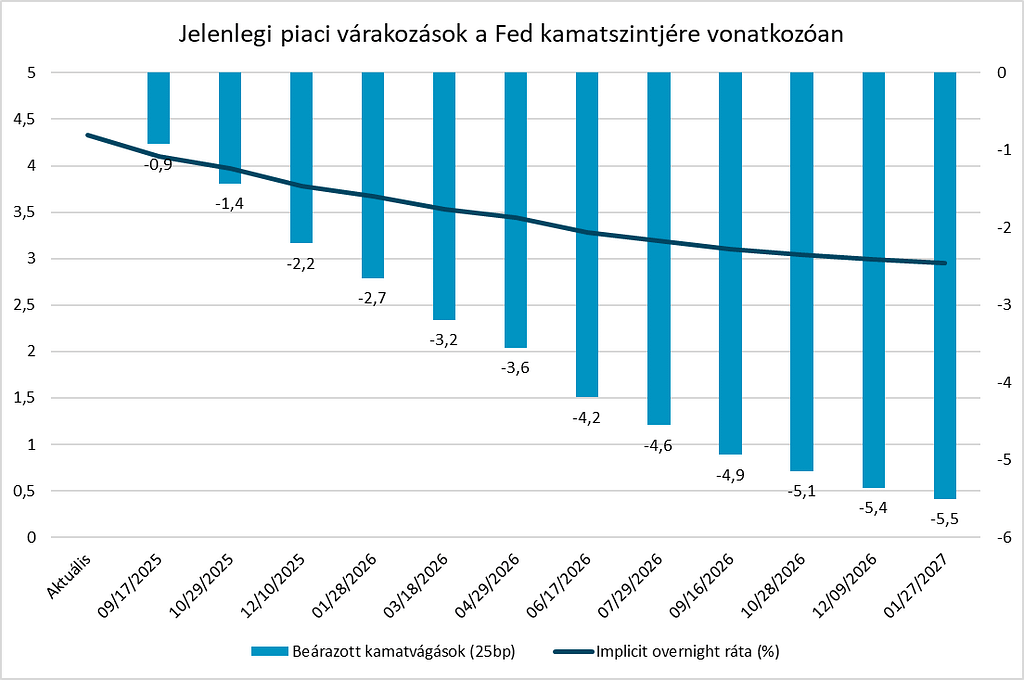

Elérkezik e a kamatcsökkentések időszaka az egyesült Államokban vagy a Fed továbbra is ragaszkodik a magas kamatokhoz? Nehéz kérdés, bár a piaci várakozások inkább a kamatcsökkentések pártján állnak, de a jegybank az aktuális gazdasági folyamatokat mérlegelve akár a magas kamatok fenntartása mellett is dönthet.

Donald Trump amerikai elnök beiktatása óta egyértelműen megváltozott a fiskális és a monetáris politika viszonya, a fiskális intézkedések hatásai pedig erősen limitálják a monetáris politikai intézkedések hatásait, sőt talán feltehetjük a kérdést, hogy a jelenlegi környezetben lesz-e valós gazdasági hatása egy kamatcsökkentésnek, amikor ilyen magas az ún. fiskális dominancia.

Az aktuális hírözöntől hátrébb lépve érdemes megnézni mit mond az elmélet:

Fiskális dominancia: Fiskális dominancia akkor áll fenn, amikor a fiskális politika (a kormányzati kiadások és az államadóssággal kapcsolatos döntések) korlátozza vagy felülírja a monetáris politika célkitűzéseit és eszközrendszerét. Ilyen rendszerben a monetáris politika elveszíti függetlenségét és hatékonyságát, és gyakran kénytelen alkalmazkodni a fiskális igényekhez, például a költségvetési hiány finanszírozásához vagy az államadósság stabilizálódásához.

Egy ilyen környezetben a jegybank nehéz helyzetben találja magát, márpedig jelenleg az Egyesült Államokban is valami hasonló helyzetet látunk.

- A központi bankokra nehezedő nyomás: A magas költségvetési hiányok miatt a központi banknak finanszíroznia kell az államadósságot, ami korlátozza az infláció ellenőrzésére vagy független monetáris célok követésére irányuló képességét[1].

- Passzív monetáris politikával szemben aktív fiskális intézkedések: Empirikus adatok, azt mutatják, hogy fiskális dominancia (passzív monetáris, aktív fiskális) esetén a fiskális sokkok sokkal nagyobb hatással vannak az inflációra és a kibocsátásra, mint a monetáris sokkok. Azaz a központi bank a kamatok változtatásával sokkal kisebb hatással tud lenni[2] [3].

- A jegybankok azt a képességüket is elveszítik, hogy az inflációs várakozásokat horgonyozzák, az árszínvonal és a kamatok egyre érzékenyebbek lesznek a fiskális oldali intézkedésekre.[4]

Mindez a helyzet azt eredményezi, hogy a jegybanknak a külső nyomás hatására el kellene térnie a klasszikus inflációs célkövetéstől, és ezzel egy kevésbé optimális helyzet jönne létre. Nyilván a gazdaságpolitikai intézkedések mellett, szóbeli politikai nyomás is helyeződik a Fed-re.

Nyilvánvalóan a cél az lenne, hogy a fiskális és a monetáris politika együttműködjön, azonban a jelenlegi helyzet a tovább növekvő költségvetési hiányokkal azt eredményezheti, hogy az infláció magas marad és a többi makrogazdasági mutatóban is nagy volatilitás lehetséges (ez nem feltétlenül jelent persze recessziót). Az előrejelző képesség így romlik, tehát a különböző külső vagy belső hatásokra adott reakció hatékonysága is gyengül, miközben a legtöbb folyamatot a fiskális döntések határozzák meg.

Az inflációs várakozások további emelkedése nem jó hír, főként a kötvények számára, viszont ebből a környezetből (ha nem lesz változás) egyre inkább ez várható. A jegybankok döntéseinek hatása pedig szintén nagy kérdés, egy újabb inflációs sokk kockázatokat hordoz magában, még ha a piac azt is várja, hogy a kamatcsökkentés esetlegesen pozitív a részvénypiacoknak, de az infláció mellett a növekedési kockázatokkal is számolni kell.

A fentiek alapján viszont azzal is számolni kell, hogy az esetleges kamatcsökkentéseknek sokkal mérsékeltebb valós gazdasági hatása lesz, mint a korábbi ciklusokban, a piacra ható pozitív üzeneteken túl.

Források

[1] Bajaro, D. F. E., Galimberti, J. K., & Qureshi, I. A. (2025). Monetary policy under fiscal stress: A forward-looking analysis of fiscal dominance. Journal of Macroeconomics, 103701.

[2] Liu, D., Sun, W., & Chang, L. (2020). Monetary–fiscal policy regime and macroeconomic dynamics in China. Economic Modelling. https://doi.org/10.1016/j.econmod.2020.12.007.

[3] Çevik, E., Dibooğlu, S., & Kutan, A. (2014). Monetary and fiscal policy interactions: Evidence from emerging European economies. Journal of Comparative Economics, 42, 1079-1091. https://doi.org/10.1016/J.JCE.2014.05.001.

[4] Sims, C. (2011). Stepping on a rake: The role of fiscal policy in the inflation of the 1970s. European Economic Review, 55, 48-56. https://doi.org/10.1016/J.EUROECOREV.2010.11.010.