ÖSSZEFOGLALÓ:

Silicon Valley Bank (SVB) csődhelyzetének kialakulásának okai: A menedzsment nem megfelelően kezelte a bank eszközeit az betéti kitettségéhez képest. Nevezetesen a kamatkockázatát nem fedezte megfelelően.

SVB csődjének kezelése: Ahogy megrendült a bankrendszerben a bizalom, elindult egy betéti kiáramlás főként a kisbankok körében. Hogy elkerüljék a teljes bankrendszeri összeomlást, a Fed gyorsan elkezdte a mérlegfőösszegét növelni, és ezzel likviditást biztosítani a bankok számára, míg a kormány pedig garantálta az SVB és egy másik bank (Signiture Bank) betéteseinek a kifizetéseket.

A 2008-as és a mostani helyzet összehasonlítása: 2008 egy teljesen más esett volt, mert ott a válság kitörésével egyre rosszabb lett a bankok pénzügyi helyzete, ahogy az ingatlan lufi kipukkadt és az ahhoz kapcsolt eszközök elértéktelenedtek. Ezzel szemben a bankok eszközeinek leértékelődése (vagyis az állampapíroké) a kamatemelés miatt már az SVB csődje előtt megtörtént, sőt azóta pedig javult is a helyzet a hozamok esése miatt.

Hosszú távú következmények a gazdaságra és a Fed-re nézve: A kiáramló betétek miatt a bankok kénytelenek a saját forrásaikat védeni, és emiatt visszafogni a hitelezési tevékenységüket. A lassabb hitelezés alacsonyabb gazdasági növekedést fog eredményezni, ami segíti az inflációt is lassítani. Számos becslés szerint a márciusi események egy 50 bázispontos kamatemelésnek felelnek meg, így a Fed-nek kevésbé kell kamatokat emelnie. Ez viszont pozitív lehet a részvények értékeltségére nézve.

SVB CSŐDHELYZETÉNEK KIALAKULÁSÁNAK OKAI:

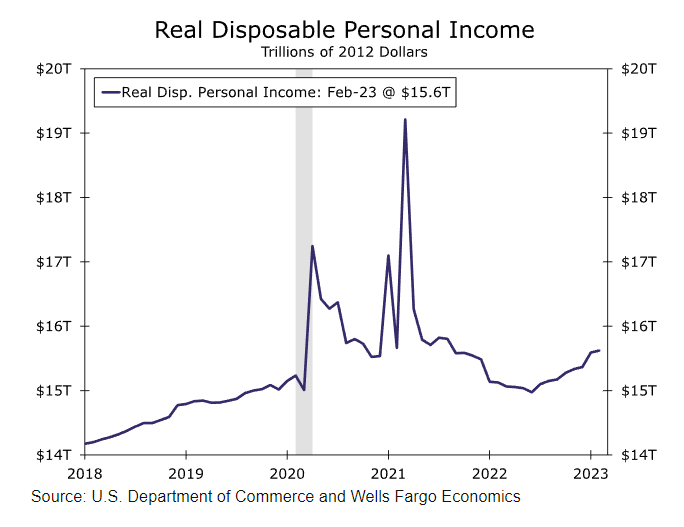

A COVID válság enyhítése céljából 2020 és 2021 között az amerikai kormány több körben is csekkeket osztogatott a polgárainak, hogy ezzel ösztönözzék őket a költekezésre. Így nőtt a lakosság elkölthető jövedelme (lásd felső grafikon), azonban az extra bevételüket csak kis részben költötték el és nagy részben inkább félretették megtakarításként (lásd második grafikonon a megtakarítási rátát):

Ez összeg így viszont a bankoknál csapódott le betéti beáramlásként. A lentebbi grafikonon a kék vonal jelzi az amerikai bankoknál elhelyezett betétek mennyiségét, míg a piros vonal (jobb tengelyen mérve) pedig ennek év/év alapon mért százalékos változását:

A bankok pedig jellemzően a beérkező betétekkel két dolgot csináltak:

- Kihelyezték őket hitelként, amire a COVID válság közepén nem igen volt igény

- Így leginkább befektették állampapírokba.

A probléma viszont az volt, hogy a válság leküzdésének érdekében a Fed a kamatokat nullára vágta, így a kötvények ára felment. Ahogy viszont az elmúlt egy évben a Fed a kamatokat nulláról öt százalékra emelte, ez a folyamat megfordult, és a COVID idején vásárolt kötvények értéke jelentősen leesett. Például a 2020 augusztusában kibocsátott 10 éves amerikai állampapír értéke több mint 20 százalékot veszített értékéből idén év elejéig:

Ahogy az elmúlt időben viszont a gazdaság elkezdett lassulni és az infláció pedig csökkentette a lakosság reál költekezési erejét, az emberek elkezdték felhasználni azokat a betéteket, amiket a COVID válság alatt felhalmoztak. Lásd feljebb, a megtakarítási ráta is 10 éves mélypontra csökkent és a bankok betéti állománya is elkezdett már év/év alapon csökkeni 2022 során.

A betéti állomány csökkenése az SVB esetében azt jelentette, hogy az elején még a betéteket vissza tudták fizetni a normál készpénz állományukból, a rövid lejáratú eszközeikből, azonban egy idő után eljutottak oda, hogy már a COVID válság során magas áron vásárolt kötvényeket is el kellett adniuk veszteséggel. Az események pedig azért gyorsultak be, mert a bankok jogosultak arra, hogy a kötvényeiket egy úgynevezett “lejáratig tartjuk” számlán (hold to maturity) vezetik, ahol a fentebb említett például 20 százalékos veszteséget nem kell elkönyvelniük. Ennek valóban van létjogosultsága, hiszen ha a 2020-ban kibocsátott 10 éves kötvényt tartják 2030-ig, akkor lejáratkor valóban visszakapja a kötvényes az eredeti befektetés összegét, és így nincs rajta veszteség. Viszont mivel az SVB-nek már annyira nem volt más eszköze, hogy ezeket a “lejáratig tartott” kötvényeket is értékesítenie kellett, hirtelen a bank mérlegének eszköz oldala drasztikusan leesett. A betétesek annak érdekében, hogy nehogy nekik ne maradjon a bank eszközeiből egy csőd esetén, megrohamozták az SVB-t, és ezzel folytatva az ördögi kört, hogy még több lejáratig tartott kötvényt kellett értékesíteni, így a bank még több veszteséget realizált, így az eszközök értéke még jobban leesett, stb.

Ez az ördögi kör két dolog miatt alakulhatott ki az SVB-nél:

- Az SVB mérlegfőösszege ~210 milliárd dollár körül mozgott, ami miatt nem estek bele a nagybankokra vonatkozó szigorúbb szabályozás alá, így a Fed figyelmét elkerülte a kötelezettségek és az eszközök közötti különbség

- A többi bank a kamatkockázatát lefedezte, vagyis a kamatok emelkedéséből származó potenciális veszteséget. Ezzel szemben az SVB-nek 2021 végén még volt ~10 mrd dollárnyi államkötvény kamatkockázatára jutó fedezete (ami a 130 mrd dollárnyi értékű állampapír kitettséghez képest már eleve elhanyagolható volt – lásd felső grafikon pirossal bekerezetett része), 2022 végére ezt viszont lecsökkentette csupán fél milliárd dollárnyira (lásd második grafikonon pirossal bekeretezett részek), ezzel teljesen kitéve magát a kamatkockázatnak.

Tehát egyértelműen az SVB menedzsment nem kezelte jól a kockázatát, nem pedig bankrendszer szintű probléma okozta a márciusi összedőlését. Ezt jól mutatja a következő ábra, ami a legnagyobb bankok tőkemegfelelési mutatóját mutatja a 2022-es évvégén riportált állapot szerint (kék oszlopok) és azok értékét, hogyha az SVB-hez hasonlóan realizálniuk kellene a lejáratig tartott kötvényeken a veszteséget (sárgás/barnás oszlopok). Ahogy látszik, az SVB esetében így nullára esik a mutató, de a többi banknál még egy ilyen esetben is magas maradna:

SVB CSŐDJÉNEK KEZELÉSE:

Ahogy megrendült a bankrendszerben a bizalom, elindult egy betéti kiáramlás főként a kisbankok körében. Hogy elkerüljék a teljes bankrendszeri összeomlást, a Fed gyorsan átment válságkezelő üzemmódba, és körülbelül egy hét alatt nagyobb összeggel növelte a mérlegfőösszegét, mint amennyivel 5 hónap alatt csökkentette:

A majdnem 500 milliárd dollárral megnövekedett mérlegfőösszeg kereskedelmi bankokhoz ment, hogy azoknak likviditást nyújtsanak és a betéti kiáramlást biztosítani tudják:

Továbbá nem csak a Fed, hanem az amerikai kormány is gyorsan közbelépett, és az SVB-nél és a Signature Bank-nál (egy másik hasonló helyzetben lévő intézménynél) is garantálták az ügyfelek betétjeit. (Forrás: CNBC)

Végezetül pedig volt egy harmadik gyengébb bank, a First Republic Bank, aminek úgyszintén gyengébb volt a mérlege, és így ott is elindult a betéti kiáramlás. A bizalom helyreállításának érdekében a 11 legnagyobb amerikai bank (olyanok, mint a J.P. Morgan, Goldman Sachs, stb.) pedig összesen 30 milliárd dollár betétet helyeztek el a banknál. (Forrás CNBC)

A 2008-AS ÉS A MOSTANI HELYZET ÖSSZEHASONLÍTÁSA:

Egy leegyszerűsített összefoglaló a 2008-as válság kialakulásáról: a bankok sok hitelt akartak kihelyezni, hogy ezzel növeljék a profitjaikat. Ennek érdekében pedig folyamatosan lazítottak a hitelezési feltételeiken. Tehát 2008 közeledtével már sokszor úgy is hiteleztek, hogy belekalkulálták azt is, hogy az ingatlan értéke majd növekedni fog, így még kevesebb fedezetet kértek. Azonban ahogy az ingatlan lufi kipukkant, úgy a jelzáloghitelek mögötti fedezet értéke már nem volt elegendő, és így bedőltek a hitelek.

A nagy különbség most viszont, hogy a fedezet – az amerikai állampapírok – értéke már másfél éve folyamatosan csökken, nem pedig a mostani SVB csődhelyzete miatt kezdett el esni. Sőt, ahogy a befektetők megijedtek, hogy ez beindíthat egy újabb recessziót, elkezdték az állampapírokat vásárolni, így azoknak értéke újra emelkedni kezdett, ezzel enyhítve a helyzetet. Lásd, a 10 éves állampapír hozama – ami fordítottan arányos az árával – március elején még 4 százalékon volt, míg április elején pedig még 3,3 százalékra is lenézett, és most 3,5 százalék körül normalizálódott:

Továbbá érdemes azt is hozzátenni, hogy 2008-ban a gazdaság minden téren (ingatlanpiac, ipar és lakosság) sokkal rosszabb helyzetben volt, mint most.

HOSSZÚ TÁVÚ KÖVETKEZMÉNYEK A GAZDASÁGRA ÉS A FEDRE NÉZVE:

Tekintve, hogy bankok általánosságban megijedtek, hogy őket is megrohamozhatják az ügyfelek és kivonhatják a betétjeiket, elkezdték visszafogni a hitelezésüket, illetve a magasabb kamatszint miatt már amúgy is kisebb lett a kereslet. Ez a folyamat a kamatemelések miatt már 2022 végén is látható volt, ahogy egy banki kérdőív szerint – amiben a hitelezésért felelős döntéshozókat kérdezték – a bankok kevésbé hajlandóak hitelezni minden téren: nagy és kis cégeknek, hitelkártyákat, ingatlanokat és autókat is:

Ennek hatására pedig a kereskedelmi hitelek növekedése erőteljesen visszaesett:

És valóban, egyre nagyobb százalékban jelentik a kisvállalkozások, hogy nehezen jutnak hitelhez:

Ha pedig a lakosság és a vállalatok kevésbé tudnak hitelhez jutni, akkor nem tudnak vásárolni, új befektetéseket eszközölni, stb., ami lassítja a gazdaságot. Számos piaci szereplő megpróbálta az SVB miatti lassabb hitelezés hatását megbecsülni, és a Goldman Sachs szerint például ez a 2023 negyedik negyedévében a GDP-t 0,4 százalékkal fogja csökkenteni:

A szám amúgy lehetne jóval nagyobb is, amit a Goldman Sachs a következőkkel indokol:

- Ahogy fentebb bemutattuk, a hitelezés már az SVB esete nélkül is elkezdett visszaesni, így ennek már nem akkora az extra hatása

- A nagybankok továbbra is nagyon jó pénzügyi helyzetben vannak, őket kevésbé érintette a betét kiáramlás, így ők várhatólag kevésbé fogják visszafogni a hitelezést

Tehát az SVB csődje így viszont ugyan azt a hatást érte el, mint amit további kamatemelések tettek volna. A legtöbb piaci szereplő úgy véli, hogy körülbelül a történtek 50 bázispontnyi kamatemelés hatását érték el. Ez viszont azt jelenti, hogy a Fed-nek nem kell kamatokat emelni. Sőt, a recessziós félelmek miatt pedig újra elkezdtek kamatvágásokat árazni. Ahogy a lentebbi ábrán látszik, az SVB csődjét megelőzően (sárga vonal) mind Amerikában és Európában magasabb alapkamatokat vártak, azonban az SVB után ezt jelentősen visszavágták:

ÖSSZEGZÉS:

A lassabb gazdasági növekedés negatívan fogja érinteni a ciklikus, gazdasági növekedésre érzékeny vállalatokat. Azonban az alacsonyabb alapkamat felértékelheti a szekulárisan növekvő, a stabil bevétellel rendelkező és a defenzívebb vállalatokat, tekintve, hogy azoknak a cashflow-ikat egy alacsonyabb diszkont faktorral lehet számolni.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik az Equilor Alapkezelő hivatalos álláspontjával.

A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.