Ugyan tavaly a Sanghaj-i index 15 százalékkal értékelődött le, illetve a JP Morgan „uninvestable”-nek nevezte az országot, most mégis látunk optimizmusra utaló jeleket, amiről már a kollégám is írt. Jelenleg három okot látok, amiért Kína újra az év befektetési csillaga lehet:

- A kínai részvények jelentősen alul vannak súlyozva Kína gazdaságának méretéhez képest

- A kínai részvények értékeltsége alacsony abszolút és relatív alapon is

- A kínai politikai kockázat jelentősen csökkent

Kínai részvénypiac vs különböző gazdasági mutatók

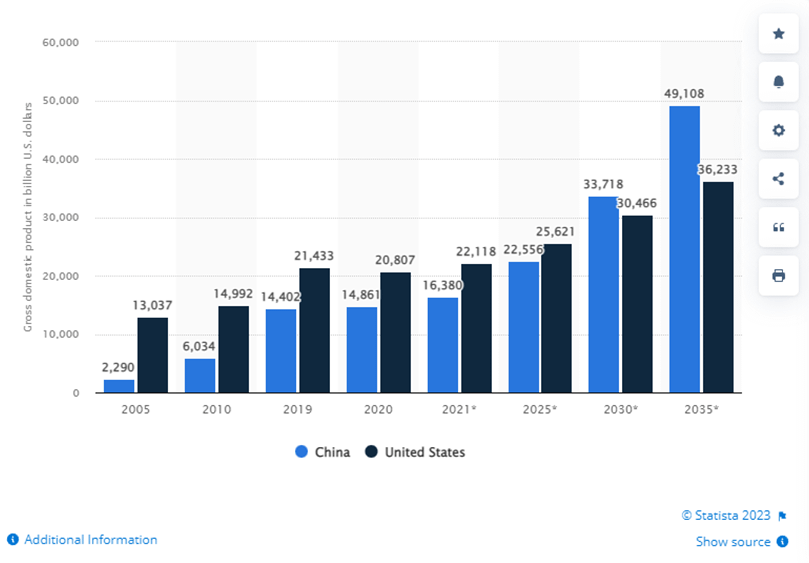

Habár a lentebbi ábra 2021-es előrejelzések alapján készült, ami mára már nem annyira pontos, a trend és a nagyságrend még ma is mérvadó: Kína 2030 környékén a világ legnagyobb gazdaságává válhat:

Azonban bizonyos tekintetben a kínai gazdaság már most jóval nagyobb, mint az amerikai. Például a 2022 novemberi cyber week alatt (ami a Black Friday körüli akciókat tartalmazza), az amerikai vásárlók 35,3 milliárd USD értékben költöttek, míg az ugyan csak novemberben tartott kínai Singles Day során (ami úgy szint több napot ölel fel) pedig 130,5 milliárd USD-t költöttek a kínai vásárlók, vagyis majdnem 4-szer annyit! (Forrás: Reuters)

Ráadásul ez a költekezési különbség várhatóan csak tovább fog nőni. Nevezetesen, a vásárlói költekezést első sorban a középosztály mérete határozza meg. Ugyan a felsőosztály drágább dolgokat vásárol, a hétköznapokban annyival nem költenek többet, mert a vagyoni különbség inkább az ingatlanjaik és a befektetéseik terén mutatkozik meg. Tehát, ahogy a lentebbi ábrán látszik, 2020 és 2030 között ~450 millió új ember léphet a kínai középosztályba (lásd lila rész), míg ezzel szemben csak 10 millió új középosztálybeli várható Észak-Amerikában (lásd utolsó előtti oszlop).

Azonban nem csak a hosszú távon, hanem a közel jövőben is sokkal jobban fest Kína gazdasága. 2023-ban az Amerikai gazdaság várhatóan csak 0,5 százalékkal fog bővülni, míg ezzel szemben pár hónappal ezelőtt a legtöbb elemzőház még 3, maximum 4 százalékos növekedést várt Kínától, azonban mostanra a konszenzus 4,8 százalékra nőtt a gazdasági újranyitásnak köszönhetően. Sőt, egyre több felminősítés érkezik, mint például a Morgan Stanley 5,7 százalékos előrejelzése. Így inkább további pozitív meglepetéseket várunk.

Ezekhez képest, 2022 elején az amerikai tőzsde a globális részvénypiac 60 százalékát adta, míg a kínai tőzsde pedig csupán a 3,6 százalékát. Tehát annak ellenére, hogy a kínai gazdaság majdnem akkora, mint az amerikai gazdaság, és jobb növekedési lehetőségei vannak, az amerikai tőzsde csupán ~1/15-ét tette ki.

Továbbá az USA-val szemben, a kínai infláció decemberben csak 1,8 százalék volt (lásd lejjebb), így Kína még további élénkítésben gondolkozhat.

És valóban, a kínai központi bank két lépésben 25 bázispontot csökkentet a bankközi rátán, egy olyan időszakban, amikor minden más központi bank csak kamatokat emel:

A kínai részvények alulértékeltek relatív és abszolút alapon is

Ezen felül pedig fiskális oldalon is számíthatunk további támogatásra. Augusztusban volt egy kisebb, 146 milliárd dolláros élénkítő csomag (forrás: Bloomberg), azonban a kínai kormány decemberi ülése után azt közölte, hogy egy „proaktív” fiskális politika várható 2023-ban. (Forrás: Reuters)

Összefoglalva, míg Európa és Amerika épp egy recesszió felé halad (bár ahogy a korábbi hónapokban érveltünk, Amerikában szerintünk ez inkább csak egy gazdasági lassulás lesz, mintsem egy igazi, mély recesszió), addig Kína pedig épp most lép(ett) a gazdasági fellendülés szakaszába.

A gazdasági újranyitásnak köszönhetően várhatólag a kínai részvények profitja 15 százalékkal fog nőni 2023-ban, és további 14 százalékkal 2024-ben. (Lásd második oszlopcsoport a baloldali ábrán.) Ezzel szemben Amerikában csak 5 százalékos növekedés várható 2023-ban, és 2024-ben is „csak” 10 százalékkal fognak nőni a vállalati profitok. (Lásd első oszlopcsoport a baloldali ábrán). Mindehhez képest a kínai részvények 10,8-as előre tekintő PE rátán forognak, ami kicsivel a 25 éves átlag alatt van, míg Amerikában 16,7-es előretekintő PE rátán forognak a részvények, ami pedig épp, hogy a 25 éves átlag alatt van. (Lásd jobb oldali ábra első és utolsó oszlopán a világos kék és lila jelzéseket)

Az amerikai és a kínai részvények értékeltsége között mindig is volt egy jelentős különbség a kínai szabályozói és politikai kockázat miatt. Ezek különösen előtérbe kerültek a 2020-2022-es években, aminek hatására sokan olyanokat is mondtak, hogy Kína „befektethetetlen”, vagyis bármikor „eltűnhet” ott a pénzed. (Pl. Jeff Gundlach amerikai milliárdos befektető, JP Morgan)

Ahogy korábban emellett érveltünk, szerintünk ez sosem volt igaz, és amúgy például J.P. Morgan is két hónappal a „befektethetetlen” riportjuk után már vételre is ajánlottak számos kínai részvényt, ezzel önmagukat meghazudtolva. (Lásd fentebbi JP Morgan link)

Viszont azt elismerjük, hogy a szokásosnál a kínai piac több kockázattal járt, ahogy az állami érdekek sokszor közbe szóltak. Ilyen volt például, amikor a kínai online oktatási szektorban a profit orientált működést ellehetetlenítette a kormány, mondván, hogy az oktatást elérhetővé kell tenni mindenki számára. (Forrás: China Briefing) Hasonlóan, Kína korlátozta, hogy a 18 éven aluliak mennyi időt tölthetnek számítógépes játékokkal, ezzel jelentősen visszavágva a szektor méretét. (Lásd: China Briefing) Ezen felül pedig számos egyedi cég a kormány cél keresztjébe került, mint például az Alibaba, annak leányvállalata az Ant Group, a Didi (kínai Über), stb. Azonban ezek mögött is volt ráció. Például az Ant Group egyértelműen banki tevékenységet végez/végzett, anélkül, hogy bármiféle banki szabályozást magára vállalt volna. A Didi pedig a kiberbiztonsági törvényeket nem követte, stb.

Összefoglalva, a lényeg, hogy Kína nem ad-hoc módon, csak erőfitogtatásból avatkozott be ezekbe a szektorokba és a cégek működésébe, hanem a gazdaság hosszú távú fejlődésének céljából. A módszerük nyugati szemmel ugyan valóban szokatlan és erős, de ez nem azt jelenti, hogy veszélyben lenne ott a befektető pénze.

Viszont jelenleg egy fordulóponthoz értünk. Nevezetesen, a kínai kormány egyik magas beosztású tisztségviselője bejelentette, hogy a kétéves „hadjáratukat”, amit a tech cégek ellen folytattak, befejezték, és innentől kezdve az internetes platformok egészséges fejlődésére fognak koncentrálni. (Forrás: CNN Business) Ennek jegyében pedig például megengedték az Ant Group-nak (ami leginkább a célkeresztben volt), hogy egy 1,5 milliárd dolláros tőkeemelésbe kezdjen. (Forrás: Forbes)

Továbbá Kína számos más téren enyhített korábbi harcias álláspontján:

- Kezdve a legfontosabbal, a zero-COVID politika eltörlésével, aminek terén társadalmi nyomás hatására november óta hétről hétre újabb engedményeket tettek. Először a kijárási tilalmat szüntették meg, utána a COVID-os emberek monitorozását hagyták el, majd az utazást engedélyezték, stb.

- Kína Ausztráliával szemben is egy ellenséges állásponton volt, és például betiltotta az ottani szén importját. Ezt a tilalmat 2023-ban eltörölték. (Forrás: Reuters)

- Korábban a kínai ingatlan szektor is ki volt szemelve, azonban novemberben egy 16 pontos intézkedés keretében igyekszik a kínai kormány az ingatlanfejlesztőket segíteni, és például megengedték nekik, hogy újra hitelekhez jussanak. (Forrás: The Guardian)

- Stb.

Végezetül tőkepiaci szempontból talán a legfontosabb váltás a kínai vezetés részéről, hogy decemberben teljes hozzáférést adtak egy amerikai felügyelőszervnek az amerikai tőzsdén jegyzet kínai részvények auditálásához. (Emlékeztetőül, még Donald Trump kezdeményezte ezt a követelést, és így fennállt annak lehetősége, hogy ezeket a részvényeket kivezetik az amerikai tőzsdéről 2024-ben, ha addig Kína nem adja meg az audit hozzáférést.) Habár az elmúlt egy évben már látszódott, hogy Kína és Amerika álláspontja közeledik egymás felé és így meg fognak egyezni ezen a téren – tekintve, hogy mindkettejüknek érdeke volt ez, ahogy azt korábban érveltük – mostanra azonban ez bizonyosságot is nyert. (Forrás: Reuters)

Összefoglalva, úgy tűnik, hogy a kínai vezetés prioritásai változtak: míg korábban mindent alávetettek az egyéb társadalmi és hatalmi céljaik elérésének, nem törődve a befektetői bizonytalansággal, most kifejezetten piacbaráttá váltak, és az elmúlt hónapokban sorozatosan, mintha nagyon tudatosan szeretnék vissza szerezni a befektetők bizalmát a hétről hétre és hónapról hónapra hozott új szabályozásokkal. Feltételezéseink szerint ezt a változást nagyrészt a decemberben kitűzött 5 százalékos növekedési céljuk (forrás: Bloomberg) elérése mozgathatja. Nevezetesen, a növekedést jóval könnyebb megvalósítani, hogyha jön a külföldi működő tőke, ha a részvényárak magasabbak, ha a vállalati felárak alacsonyabbak, és így a kínai cégek könnyebben tudják magukat finanszírozni, több beruházást eszközölnek, javul a lakosság vagyoni helyzete, bizalma, és így összességében a gazdasági aktivitás is. Szerintünk eddig is túlreagálták a befektetők a kockázatokat, de most már egy új, jelentősen kiszámíthatóbb piaci környezet kezdődött.

Ugyan a kínai befektetéseknél nagyobb körültekintéssel kell eljárni a szabályozói kockázat miatt, mint az amerikai piacon, véleményem szerint lehet azonosítani azokat az érzékeny területeket (pl. chip gyártás, hadiipar, stb.), amiket érdemes elkerülni. Ezen túl viszont a makrogazdasági kilátások és az alulértékeltség miatt jelentős felértékelődés és hozamok várhatóak a kínai részvényekben.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik az Equilor Alapkezelő hivatalos álláspontjával.

A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.