Azután, hogy a Federal Reserve két és fél évig intenzíven küzdött az infláció ellen, szerdán megkezdik a kamatok csökkentését, ahogy az inflációs kockázatok már lecsökkentek. A kérdés, hogy vajon 25 vagy 50 bázispontos kamatvágással kezdenek? A lentiekben kifejtem, hogy mi a döntéshozók dilemmája, mi lenne az egyik vagy a másik döntés hatása és mit érdemes még figyelni majd a szerdai kamatdöntő ülés során.

Összefoglaló

Véleményem szerint 50 bázispontos kamatvágással kellene kezdeniük, hiszen az inflációs kockázatok már teljesen eltűntek, ahogy a javaknál már defláció figyelhető meg, a szolgáltatások terén pedig további lassulás fog jönni a lakhatás költségek lassú, késleltetett változása miatt. Ezzel szemben viszont a gazdaság már sokat lassult, miközben a majdnem 20 éves csúcson lévő reál kamatok folyamatosan tovább lassítják azt. Viszont a 25 bázispontos kezdést valószínűbbnek tartom a döntéshozók közelmúltbeli megnyilvánulásai alapján. Jelenleg a piaci árazások is nagjyából 50-50% esélyt adnak egyiknek-másiknak, így igazából nem is ez lesz a fő hír, hanem hogy milyen kamatpályát és makrogazdaságot jeleznek előre.

Ennek fényében lentebb sorra veszem:

- Az inflációs kockázatokat

- Gazdaság jelenlegi helyzetét

- Érveket a 25 és 50 bázispontos kamatvágás mellett

- Fed várható döntését

- Piac várható reakcióját

(A bejegyzés kizárólag az amerikai gazdaságról és jegybankról szól.)

Inflációs kockázatok

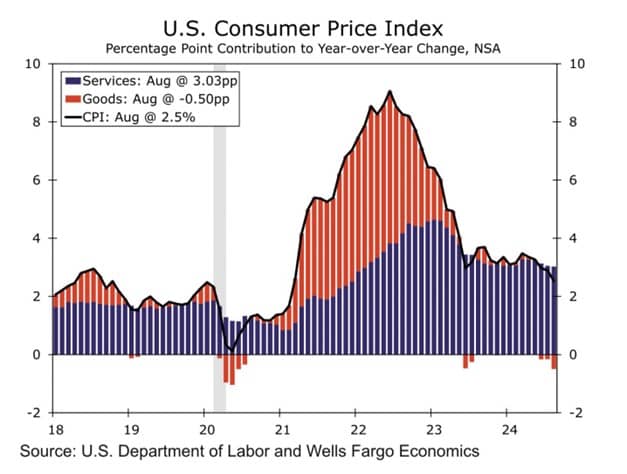

Korábbi cikkeinkben már sokszor részletesen írtunk az infláció dinamikájáról és mozgatórugóiról, így most csak egy rövid helyzetképet adnánk. Jelenleg a szolgáltatások ára év/év alapon még 3 százalékkal emelkedik, viszont a javak már fél százalékkal estek:

Azonban ahogy a grafikonon látszik, a szolgáltatások árai (kék oszlopok) is egy stabil csökkenő trendben vannak, aminek legfőbb oka, hogy a lakhatással kapcsolatos költségek általában egy-másfél éves késéssel követik le az ingatlanárak változását, ahogy a bérleti szerződések csak periodikusan vannak megújítva. A lentebbi grafikon a medián lakásárak változását mutatja az elmúlt 5 évben:

Jól látszik, hogy 2020-2022-ben egy közel 40 százalékos emelkedés történt, aminek inflációs hatása a késleltetés miatt csak most fut ki. A csúcshoz képest viszont 2023-ban és 2024-ben már csökkentek az ingatlanárak, aminek a hatása csak most fog megjelenni az inflációs számokban.

Emiatt év/év alapon a maginfláció még 3 százalék körül mozog, azonban a 3 hónapos annualizált inflációs mutatót már 2,1 százalékra csökkent, vagyis elértük a Fed 2 százalékos célját (lásd piros vonal):

Gazdasághelyzete

Az elmúlt hónapokhoz képest a gazdaság helyzetét illetően változott leginkább a véleményem. Korábban amellett érveltem, hogy az erős munkaerőpiac fenn fogja tartani a gazdasági növekedést. A probléma az, hogy az elmúlt 2-3 hónapban jelentősen gyengült a munkaerőpiac: nem csak a várakozások alatt alakultak a legfrissebb adatok, de az előző hónapok számait is lejjebb igazították. Nevezetesen, az elmúlt hónapokban csak átlag 116 ezer munkahely jött létre, ami a COVID válság óta nem látott alacsony érték (lásd piros vonal).

Ha ez tovább gyengülne, akkor csökkenne az elkölthető jövedelem, és így a gazdasági növekedés is. Fontos megjegyezni, hogy a közgazdászok szerint nagyságrendileg havi 100 ezer új munkahely az, ami a munkanélküliségi rátát pont szinten tartja. Emiatt a mostani értékek egyelőre nem jelentenek igazi recessziós veszélyt, de érdemes rá figyelni. A gyenge munkahelyteremtést valamennyire ellensúlyozza az, hogy a munkanélkülisegély kérelmek száma stabil maradt. Jellemzően ez az a mutató, amiben leggyorsabban feltűnik a munkaerőpiac változása, így ennek stabilitása (lásd lentebb, az 2 évben pont olyan értékeket produkál, mint a COVID előtt) megnyugtató:

Ennek köszönhetően pedig a munkanélküliségi ráta továbbra is 4,2 százalékon áll, ami ugyan szemmel látható romlás a rekord alacsony értékekhez képest, de historikus viszonylatban átlagosnak és inkább egészségesnek mondható – se nem generál inflációs hatást és nem is esik recessziós területbe:

Mindemellett a szolgáltató szektor beszerzési menedzser indexe a nyár eleji megbicsaklása után újra 50 fölé emelkedett, ami bővülést jelez előre. Ez azért fontos, mert az amerikai GDP 2/3-a a szolgáltató szektorból származik, így az ottani bővülés megadja az alapot az egész gazdaságnak is:

A piac ezek alapján 30 százalékra, a Goldman Sachs pedig csak 20 százalékra becsüli a recesszió kockázatát, ami nem mondható jelentősnek:

Összefoglalva, azt gondolom, hogy „a lassuló, de továbbra is erős gazdaság” hipotézise még mindig helyt áll, de érdemes a munkaerőpiac változását közelről figyelni. A további romlás könnyen átfordulhat oda, hogy az már az egész gazdaságra hatással lesz.

Érvek a 25 és az 50 bázispontos kamatcsökkentés mellett

Kezdve a jelenlegi helyzettel: reál alapon az alapkamat (vagyis a nominális alapkamat mínusz az infláció) 2007 óta nem volt ennyire restriktív, tehát a mostani monetáris politika továbbra is lassítja a gazdaságot.

Az infláció kapcsán pedig fontos megemlíteni a várakozásokat, hiszen a közgazdasági elméletek alapján a magas inflációs várakozások könnyen lehetnek önbeteljesítőek, ahogy a vásárlók elkezdenek előre vásárolni és ezzel felnyomni az árakat. Az elmúlt években ez is volt a Federal Reserve egyik fő indoka, hogy miért tartja magasan a kamatokat: nem akarták, hogy az inflációs várakozások elszabaduljanak. A legfrissebb szeptemberi adatpontok viszont azt mutatják, hogy az egy éves inflációs várakozások 3 éves mélypontra estek, és olyan szinteken van már, mint a COVID előtti időszakban, amikor az infláció tartósan elmaradt a 2 százalékos céltól (lásd piros vonal):

Mielőtt az érvekre térnék, még érdemes kitérni a Federal Reserve kettős mandátumára, miszerint céljuk, hogy egyszerre fenntartsák az árstabilitást és az erős munkaerőpiacot. Mindezek alapján azt mondhatjuk, hogy szerintünk a Federal Reserve-nek 50 bázispontot kellene vágnia, hiszen:

- a kettős céljuk közül az elsőt (árstabilitást) már teljesítették, az utóbbi viszont veszélybe került, tehát már nem kellene tovább lassítani a gazdaságot,

- a 20 éves csúcson levő reál kamat pedig teret is ad erre. Vagyis 50 bázisponttal lejjebb még mindig restriktív lenne a monetáris politika, és így nem kellene attól félniük, hogy az infláció visszajönne.

A közel múltban több döntéshozó megnyilvánulása alapján viszont úgy tűnik, hogy valószínűleg csak 25 bázispontos kamatvágással fognak kezdeni. Erre példa a Fed kormányzója (Christopher Waller), aki úgy nyilatkozott, hogy majd csak „óvatosan” vágnak. Egy másik kormányzó (Michelle Bowman) és a Bostoni elnök (Susan Collins) a „fokozatos” szót használták. Végezetül a Philadelpiai elnök szerint majd csak „metodikusan” csökkentenek a kamatokon.

A fentebbi maginflációs grafikonon érdemes azt is észre venni, hogy az infláció amúgy az előző hónaphoz képest egy kicsit megugrott, amit elsődlegesen a maginflációs komponensek közül a legvolatilisebb mutató, a repülőjegy árak 3,9 százalékos hónap/hónap alapú növekedése okozott. Tekintve, hogy ez a legvolatilisebb komponens, szerintünk nem kellene túl sok mindent belelátni ebbe az adatpontba, de a döntéshozókat ez is óvva intheti.

További érv lehet még az, hogy a piac jellemzően az 50 bázispontos vágásokat vészhelyzeti intézkedésnek tekinti. Más szóval úgy tűnhet, hogy a Fed azért vág 50 bázispontot, mert recessziós kockázatot látnak a gazdaságban, ami pánikot kelthet. Ezt viszont szeretnék majd elkerülni.

Mindezek alapján a piac sem tudja eldönteni, hogy vajon mi lesz szerdán: egy hónapja még az 50 bázispontnak egy hajszállal több esélyt adtak (összesen 53 százalékot, lásd jobb szélső lila grafikon), míg az elmúlt hetekben inkább a 25 bázispont került előtérbe (lásd középső grafikonokat), azonban pénteken már újra relatív közel került a kettő árazása (lásd bal oldalt):

Mindezek alapján azt mondanám, hogy a piac nagyjából mindkét eshetőségre felkészült, és önmagában a kamatvágás mértéke talán annyira nem is fontos. Ezzel szemben viszont az úgy nevezett Summary of Economic Projections (SEP), ami a döntéshozók makrogazdasági várakozását foglalja össze, annál inkább meghatározó lesz. Ezt negyedévente publikálják, és tartalmazza az úgynevezett dot plot-ot is, ami a kamatpálya várakozásaikat tükrözi. Júniusban (az előző kiadásban) még azt gondolták, hogy év végéig összesen 25 bázispontot fognak vágni, amit további 125 bázisponttal csökkentenek majd jövőre (lásd piros vonal, a pontok átlaga):

Ehhez képest a piac jelenleg összesen 75 bázispontnyi kamatvágást vár az év végéig, és további 100 bázispontot 2025 végéig. Vagyis, ha a szerdán megjelenő SEP-ben a döntéshozók 2 kamatvágást előre hoznak 2025-ről, 1-et pedig 2026-ról 2025-re, akkor az egybe esne a piaci várakozásokkal.

Kérdés, hogy hogyan fog a piac reagálni az esetleges eltérésekre? Ez annak lesz a függvénye, hogy a SEP többi makrógazdasági becslése hogyan változik majd. Ezt az inflációs és gazdasági növekedés függvényében a következő táblázattal tudnák összefoglalni:

| Fed előrejelzések: | Magasabb gazdasági növekedés a vártnál | Gyengébb gazdasági növekedés a vártnál |

| Magasabb inflációs becslés a vártnál | Értelmezés: Az elmúlt időszak folytatódása, vagyis hiába normalizálódik lassan az infláció, a vásárlók alkalmazkodnak hozzá és nem csökken a kereslet (jelentősen). Várható Fed alapkamat előrejelzés: Ebben az esetben valószínűleg kevesebb kamatot vágnának. Piaci reakció: Enyhe esést eredményezne, hiszen a piac nem örülne lassú kamatvágási ciklusnak, de az erős gazdaságban a vállalati profitok tovább nőnének, így a fundamentumok nem romlanának. | Értelmezés: Ez a stagfláció definíciója, ami később recesszióhoz vezetne. Várható Fed alapkamat előrejelzés: Ebben az esetben is kevesebb kamatot vágnának, hogy végleg visszaszorítsák az inflációt. Piaci reakció: piaci szempontból ez lenne a legrosszabb, jelentős korrekciót eredményezve. |

| Kisebb inflációs becslés a vártnál | Értelmezés: Puha landolás megvalósulása, vagyis a Fed szerint úgy tudják normalizálni az inflációt, hogy az nem eredményez gazdasági lassulást. (Amit a múltban csak nagyon kevésszer sikerült elérniük.) Várható Fed alapkamat előrejelzés: Legvalószínűbb, hogy a piaci árazáshoz hasonlóan 6, esetleg 7-8 kamatvágást is előre jeleznének. Piaci reakció: Ha csak 6 kamatvágást jeleznének, akkor nagyjából semleges reakciót várnánk. Ha viszont 7-8 szerepelne, akkor az jelentős további rally-t idézne elő. | Értelmezés: Annak beismerése, hogy túl későn kezdtek el kamatokat vágni, vagyis az infláció ugyan normalizálódik, de ez a gazdaság kárára ment. Várható Fed alapkamat előrejelzés: Habár ebben az esetben is 6-8 kamatvágás is megjelenhetne, a bal oldallal szemben ezek a kamatvágások nem a sikert tükröznék, hanem a közelgő bajt. Piaci reakció: Emiatt esne a piac, aminek mértéke a gazdasági lassulás nagyságától függene. |

Összefoglalva, a bal alsó kvadráns az egyedüli pozitív forgatókönyv, míg a bal felső legkevésbé rossz. A jobb oldali forgatókönyvek esetében viszont komoly piaci esésre kellene felkészülni. Természetesen mindegyik esetben a becslésekben bekövetkező változás mértéke befolyásolná a mozgás nagyságát, de azt gondoljuk, hogy a fentebb leírt módon az irány adott.

Következő bejegyzésemben összefoglalom, hogy mi is történt pontosan és miért! Addig is szorítok a legjobb forgatókönyvért.